Na StateTrust, entendemos que a Alocação de Ativos Globais como o processo de desenvolver uma carteira de investimentos diversificada*, por combinar classes de ativos diferentes, tais como ações, renda fixa, commodities, investimentos alternativos e dinheiro. Alguns fatores que influenciam a decisão de alocação de ativos são: objetivos do cliente, horizonte de investimentos e perfil de riscos.

Cada classe de ativos pode ter um desempenho diferente em resposta a mudanças do mercado. Portanto, determinar que classes de ativos os clientes devem deter, bem como suas alocações apropriadas e correlação entre elas, representa uma decisão importante para atender as expectativas de retorno ajustado a riscos do cliente.

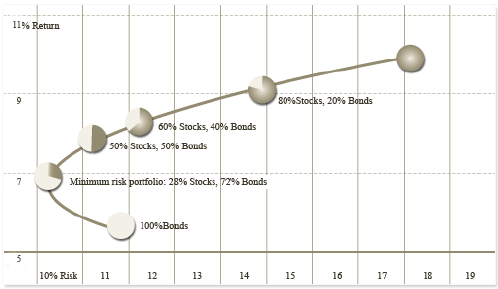

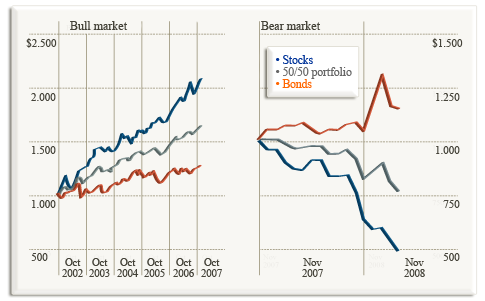

A imagem abaixo exemplifica alocações diferentes de ativos de ações e títulos e correspondentes retornos e riscos. A StateTrust acumulou uma fartura de experiência desenvolvendo carteiras globais diversificadas*.

Fonte: Análise da StateTrust de dados da Moningstar. O desempenho apresentado não é indicativo de desempenho de qualquer investimento específico. Um investidor não pode investir em índices, tais como aqueles em que o gráfico se baseia. Retornos passados não são garantias de desempenho futuro. Esses retornos se baseiam em informações históricas, de fontes supostamente confiáveis, mas a precisão não pode ser garantida e esses retornos podem variar em períodos de tempo futuros.

* A diversificação não garante lucros, nem proteção contra perdas.

Alocações de ativos atuais

A alocação de ativos é a mais importante determinação do desempenho de longo prazo da carteira. A StateTrust analisa seus haveres em detalhes e avalia a exposição de seus haveres a diferentes classes de ativos e se seus gestores de investimentos estão aderindo a suas estratégias declaradas de ativos. Estilos de investimentos também nos informam que grupos de profissionais de mesmo nível seus gestores pertencem, aos quais podem ser comparados.

Patrimônio doméstico: os gestores são categorizados pelas características dos valores mobiliários em sua carteira de investimentos.

- Valor: compra de valores mobiliários desvalidos (baixo P/E ou preço para fluxo de caixa) ou com precificação ineficiente.

- Básica: imitação da S&P 500 com menos valores mobiliários.

- Valorização: compra de valores mobiliários com taxas de valorização que se espera serão mais altas do que as do mercado de capitais.

Gestores de dinheiro são separados em cada um desses estilos de ação, de acordo com a forma que escolhem valores mobiliários:

- De cima para baixo: a análise começa com um exame generalizado dos mercados globais.

- De baixo para cima: valores mobiliários correspondem a características específicas, tais como uma variedade de quocientes P/E.

- Concentrador: o foco está em poucos valores mobiliários ou em apenas uns poucos setores do mercado.

Renda fixa doméstica: Os gestores podem decidir administrar uma carteira de títulos da dívida ou agregar valor por:

- Mudar a qualidade média do crédito.

- Alternar entre setores diferentes.

- Alterar o vencimento/duração médios.

- Acertar spreads de negociação.

Classes amplas de ativos

Classes amplas de ativos podem, normalmente, ser divididas em diversas classes de ativos secundários (sub-asset). Os assessores de investimento da StateTrust irão ajudar você a decidir que classes de ativos você deve ter em sua carteira, com base em seus objetivos financeiros, horizonte de tempo e níveis de tolerância a riscos. Veja, abaixo, uma amostra utilizada pelos assessores de investimento da StateTrust:

- Ações de grande capitalização: valores mobiliários de patrimônio com capitalização de mais de $ 10 bilhões, a maioria correspondendo aos do Índice Standard & Poor's 500.

- Pequena capitalização: gestores investem em empresas com uma capitalização média de mercado de cerca de $ 400 milhões (valores mobiliários terão uma capitalização menor que $ 1 bilhão).

- Patrimônio internacional: inclui cerca de 1.000 valores mobiliários de bolsas de valores na Europa, Austrália, Nova Zelândia e Extremo Oriente.

- Renda fixa ampla doméstica: uma consolidação de todos os títulos domésticos, emitidos publicamente, a taxas fixas, não conversíveis. Em média, classificadas BBB, com um principal mínimo em circulação de $ 100 milhões para emissões do governo dos EUA ou de $ 50 milhões para outros títulos da dívida. Vencimento de pelo menos um ano.

- Renda fixa defensiva doméstica: valores mobiliários de renda fixa, com vencimento médio de dois a cinco anos.

- Renda fixa internacional: o índice mundial de títulos da dívida de governos em moedas outras que o dólar dos EUA da Salomon Brothers (capitalização ponderada). Inclui todos os títulos da dívida de governos, com taxa fixa, em 10 países, com vencimentos remanescentes de um ano ou mais, com quantias pendentes de pelo menos o equivalente a US$ 100 milhões.

- Equivalentes a dinheiro: fundos do mercado monetário, letras do tesouro e outros investimentos caracterizados por alta liquidez, junto com o valor de mercado conhecido e vencimento em menos de três meses.

- Bens imobiliários: fundos mistos de capital aberto/fechado, administrados por empresas imobiliárias.

Duração é o valor atual dos pagamentos do cupom e liquidação do principal dos títulos da dívida. Quanto maior o pagamento do cupom e mais próxima a liquidação do principal, menor é a duração do título da dívida. Carteiras baseadas em renda fixa com vencimentos mais longos têm, tipicamente, durações mais longas, o que significa maior volatilidade do preço do que com durações mais curtas.

Defensivas: carteiras têm títulos da dívida de menor duração, normalmente menores do que cinco anos, com vencimento de dois a cinco anos.

Intermediárias: carteiras têm títulos da dívida com duração de três a dez anos e vencimento de quatro a dez anos.

Duração ativa: os gestores ajustam a duração de mudanças das taxas de juro esperadas.

Vencimento ampliado: as carteiras têm títulos da dívida com duração de 10 a 25 anos e vencimento em mais de dez anos.

Básico: duração se assemelha a do índice amplo do mercado.

Alto rendimento: os gestores investem em valores mobiliários de renda fixa, com classificações mais baixas do que o grau de investimento.

Apoiado por hipoteca: o foco está em valores mobiliários apoiados por hipoteca.

Os assessores de clientes da StateTrust estão conscientes da importância de horizontes de tempo na carteira. É um elemento essencial quando se escolhe entre investimentos em ações e de renda fixa.

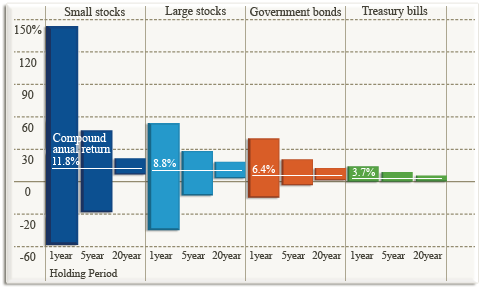

O gráfico abaixo mostra a variedade de retornos compostos anuais de ações, títulos da dívida e dinheiro, em períodos de manutenção de um, cinco e 20 anos. Durante o pior período de 20 anos de manutenção de ações desde 1926, as ações ainda renderam um retorno composto positivo anual de 20 anos. Apesar de os acionistas poderem esperar mais volatilidade de curto prazo, o risco de manter ações parece diminuir com o tempo.

Fonte: Análise da StateTrust de dados da Moningstar. O desempenho apresentado não é indicativo de desempenho de qualquer investimento específico. Um investidor não pode investir em índices, tais como aqueles em que o gráfico se baseia. Retornos passados não são garantias de desempenho futuro. Esses retornos se baseiam em informações históricas, de fontes supostamente confiáveis, mas a precisão não pode ser garantida e esses retornos podem variar em períodos de tempo futuros.

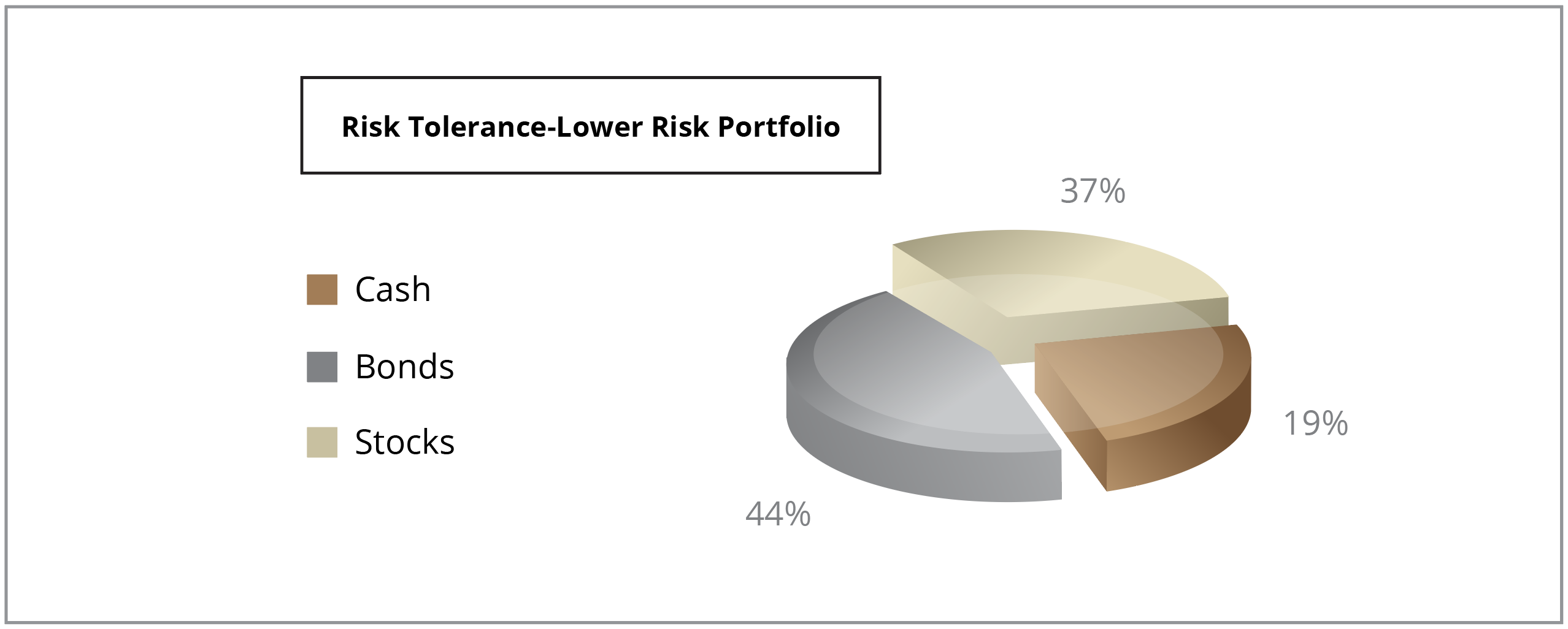

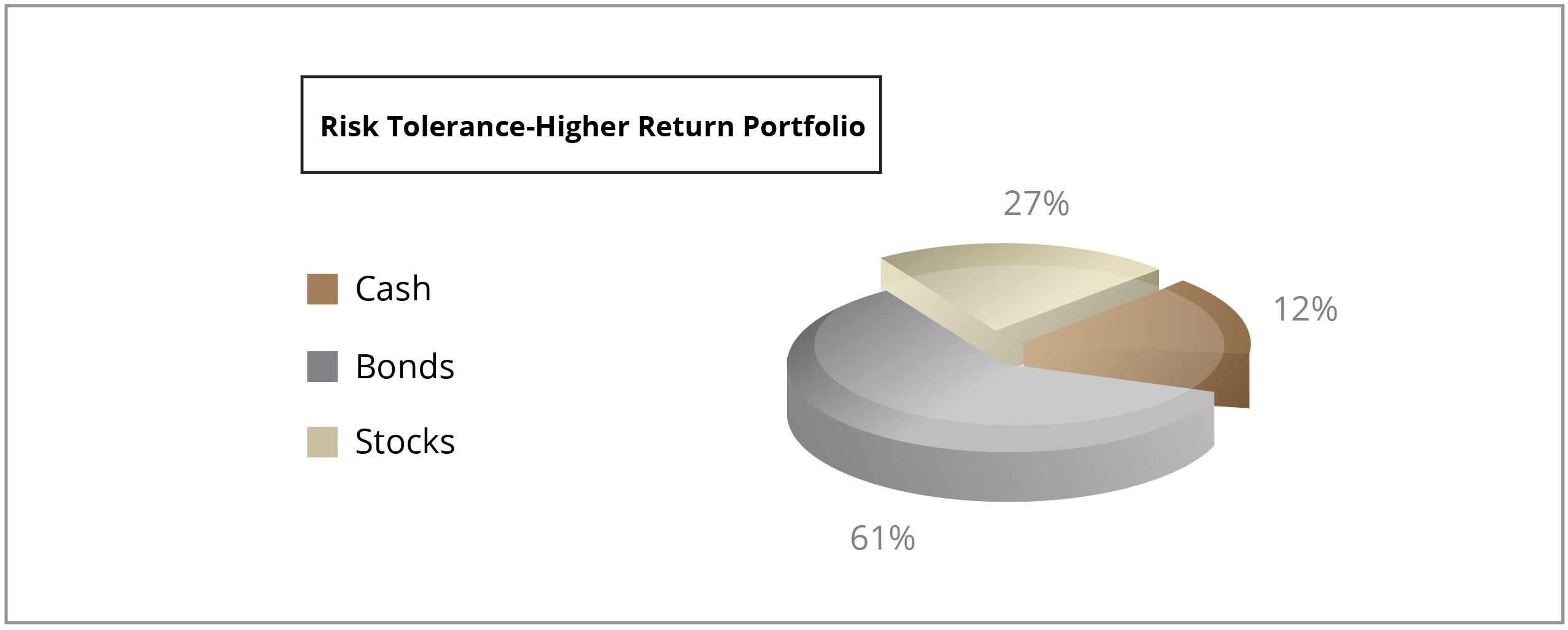

Os assessores de clientes da StateTrust alocam valores mobiliários de diferentes classes de ativos, com base, em grande parte, nos níveis de tolerância a risco do cliente. Geralmente, para conseguir retornos mais altos, é necessário aceitar mais riscos.

A imagem abaixo ilustra os perfis de risco e retorno de duas carteiras de investimento hipotéticas, durante o período 1969-2010. A carteira de menor risco tinha menor proporção de ações e títulos da dívida e maior proporção de dinheiro, mas assumiu menos riscos do que a carteira de maior retorno. Combinar ações, títulos da dívida e dinheiro pode produzir tradeoffs de risco-retorno diferentes.

|

|

||||||||||

|

|

Fonte: Análise da StateTrust de dados da Moningstar. O desempenho apresentado não é indicativo de desempenho de qualquer investimento específico. Um investidor não pode investir em índices, tais como aqueles em que o gráfico se baseia. Retornos passados não são garantias de desempenho futuro. Esses retornos se baseiam em informações históricas, de fontes supostamente confiáveis, mas a precisão não pode ser garantida e esses retornos podem variar em períodos de tempo futuros.

Investidores diferentes reagem de forma diferente a riscos. Na StateTrust, entendemos que cada indivíduo se preocupa com fatores de risco variáveis. A tabela abaixo mostra alguns dos componentes de risco de investimentos.

|

Componentes do risco de investimentos |

|

|

Risco de liquidez |

Dinheiro suficiente para cobrir despesas? |

|

Risco de alocação de ativos |

Os ativos são diversificados* da melhor maneira possível? |

|

Riscos da sala de reuniões |

Podem os tomadores de decisão persistir em estratégias de longo prazo em face de um mercado em constantes mudanças? |

|

Risco da oportunidade perdida |

O investidor se desconecta ou espera demais para aplicar estratégias de investimento. |

|

Risco do poder de compra |

A estratégia de investimento irá acompanhar a inflação? |

|

Risco de aporte de fundos |

As contribuições esperadas serão feitas? |

|

Risco versus retorno |

Os retornos são consistentes com o nível de risco? |

* A diversificação não garante lucros, nem proteção contra perdas.

Ao investir em um mix de classes de ativos, tais como ações, títulos da dívida e letras do Tesouro, os assessores de clientes da StateTrust podem isolar as carteiras de seus clientes de grandes movimentos de queda em uma única classe de ativos. Uma das principais vantagens da diversificação* é a de que ela torna os investimentos menos dependentes do desempenho de uma única classe de ativos.

O gráfico abaixo mostra uma carteira diversificada* que experimentou menor volatilidade do que as ações e títulos por si só.

Fonte: Análise da StateTrust de dados da Moningstar. O desempenho apresentado não é indicativo de desempenho de qualquer investimento específico. Um investidor não pode investir em índices, tais como aqueles em que o gráfico se baseia. Retornos passados não são garantias de desempenho futuro. Esses retornos se baseiam em informações históricas, de fontes supostamente confiáveis, mas a precisão não pode ser garantida e esses retornos podem variar em períodos de tempo futuros.

* A diversificação não garante lucros, nem proteção contra perdas.

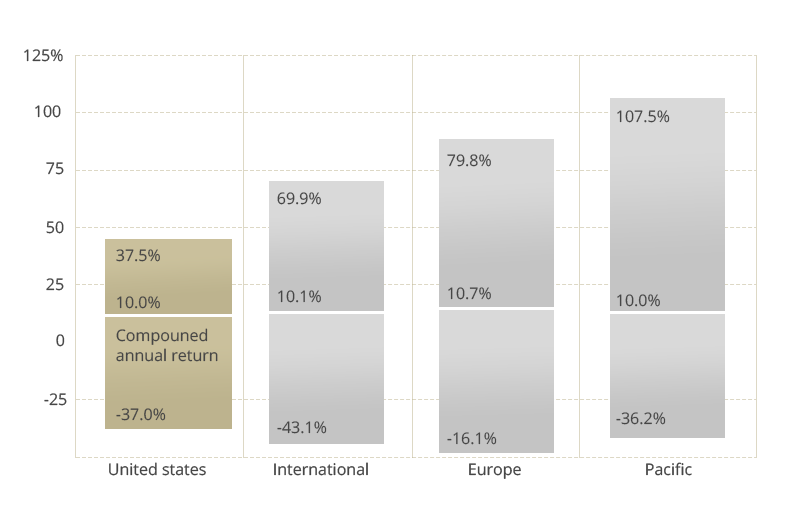

Na StateTrust, nossos assessores pensam globalmente, no momento de definir as melhores soluções e carteiras financeiras.

A imagem abaixo mostra as variações de retornos anuais para compostos domésticos, internacionais, europeus e da região do Pacífico, no período de 1970 a 2010.

Essas variações anuais de retornos fornecem uma indicação da volatilidade histórica (risco) e a variação de retornos experimentada por investimentos em vários mercados globais.

Fonte: Análise da StateTrust de dados da Moningstar. O desempenho apresentado não é indicativo de desempenho de qualquer investimento específico. Um investidor não pode investir em índices, tais como aqueles em que o gráfico se baseia. Retornos passados não são garantias de desempenho futuro. Esses retornos se baseiam em informações históricas, de fontes supostamente confiáveis, mas a precisão não pode ser garantida e esses retornos podem variar em períodos de tempo futuros.