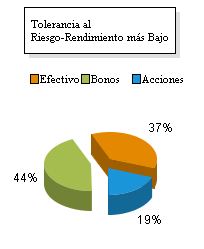

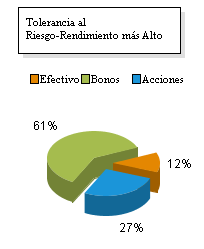

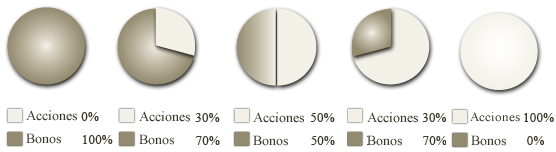

Como parte del proceso de administración de inversiones y de la cartera de StateTrust, tomamos sus circunstancias individuales en cuenta a fin de proporcionar una asesoría efectiva. Juntos, trabajaremos para definir vuestras metas financieras, determinar vuestra estrategia de distribución de inversiones, escoger los vehículos financieros correctos, encontrar los administradores del dinero apropiado y crear una cartera diseñada para cumplir con vuestras metas financieras. Este gráfico muestra las compensaciones entre riesgo y rentabilidad para diferentes combinaciones de efectivo, bonos y acciones (periodo 1970 – 2018). Mientras una mayor proporción de acciones y bonos en una cartera conlleva a una rentabilidad más elevada, también involucra una mayor cantidad de riesgo.

|

|

||||||||||

|

|

Fuente: Federal Reserve Database (FRED) Los resultados mostrados no son indicativos del rendimiento de ninguna inversión específica. Un inversionista no puede invertir en un índice, como aquellos en los que estos gráficos están basados. Rentabilidades pasadas no son garantía de rendimientos futuros. Estas declaraciones se basan en información histórica, a partir de fuentes consideradas como fiables, pero la precisión de los datos no puede ser garantizada, y estas rentabilidades pueden variar en períodos futuros.

El crear una cartera sólida, una que englobe la mezcla correcta de activos para adaptarse a vuestras necesidades financieras y tolerancia al riesgo, es parte de nuestra experticia básica. Buscamos diversificar* vuestras tenencias así como satisfacer el objetivo apropiado de riesgo/rentabilidad. Nuestro proceso incluye reajustes periódicos de vuestra cartera en respuesta a condiciones cambiantes económicas o de los negocios.

Desarrollar y administrar las carteras de nuestros clientes para cumplir sus metas y perfil de riesgo es una prioridad máxima de StateTrust. Nuestros consultores y asesores tienen la experticia necesaria para ayudarles en decisiones de administración de la cartera tales como Administración del Estilo Patrimonial y Diseño de la Cartera. Invertimos mucho tiempo, fuerza y energía en investigar y seleccionar los administradores del dinero apropiados para supervisar vuestras tenencias.

Nuestros asesores les guiarán en la selección de la distribución correcta de activos, explicándoles las características de riesgo/recompensa de cada una de las siguientes clases de activos.

- Acciones por región (EE.UU., Asia, Europa, Mercados Emergentes).

- Acciones por estilo (Gran Capital, Capital Mediano, Pequeño Capital): Crecimiento/Valor.

- Bonos (Soberanos, Corporativos, Municipales, Respaldados por Acciones. Mercados Emergentes).

- Efectivo.

- Bienes Raíces.

- Inversiones alternativas.

* La diversificación de las inversiones no garantiza la obtención de ganancias ni asegura contra pérdidas.

Rebalanceo de una Cartera

En StateTrust consideramos el re-balanceo como un medio para administrar el perfil de riesgo/inversión del cliente.

El re-balanceo es crítico para mantener la cartera dentro del nivel de tolerancia al riesgo que es cómodo para la estrategia de distribución de activos del inversionista.

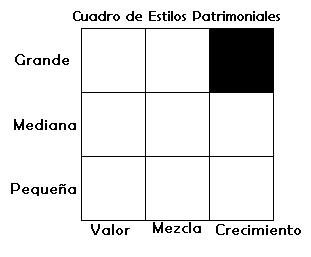

Valores de Referencia/Estilo de Manejo Patrimonial

Diferentes estilos de inversión surgieron a principios de 1980. Los estilos patrimoniales describen cómo las acciones se agrupan en diferentes categorías en base a dos factores: la capitalización del mercado y la valoración fundamental. Como puede verse de la Casilla de Estilo Patrimonial de abajo, esto crea hasta 9 diferentes estilos patrimoniales. En base a la capitalización del mercado, las acciones se agruparán en una de tres categorías: pequeña capitalización, mediana capitalización o gran capitalización. En base a características fundamentales de valoración, las acciones se agruparán ya sea como de valor, de crecimiento o una mezcla de las dos. Las acciones de valor se caracterizan porque tienen ya sea una baja relación de P/G, una relación baja de precio a flujo de caja, una relación baja de precio a valor en libros en relación a la acción promedio. Esto generalmente se debe a menores prospectos de crecimiento. Por el contrario, las acciones de crecimiento tienen altos prospectos de crecimiento y como resultado tienden a tener relaciones P/G, precio a flujo de caja o precio a valor en libros mayores del promedio.

Hay tres valores de referencia básicos del estilo:

- Cartera Normal: Es la representación de un universo de acciones que se consideraría “normal” para incluir en la cartera del administrador del fondo.

- Índice de Estilo:Esto es un promedio de una selección de índices de estilo.

- Mediana del Universo de los Estilos: Es un valor de referencia generado por compañías de inversión que le dan un seguimiento a los administradores por categoría de estilo patrimonial. El administrador del fondo se comparará entonces con sus colegas.

Capitalización, o abreviadamente “cap”, es el valor de mercado de las acciones de la compañía y da una imagen del tamaño de la compañía. El precio de la acción por sí sola no determina cuán grande o cuán pequeña es una compañía. El valor de capitalización de mercado se calcula multiplicando las acciones en circulación de una compañía (aquellas en poder del público) por el precio de la acción. Clasificando la compañía en sus niveles de capitalización, los inversionistas y administradores de fondos pueden determinar el potencial de crecimiento.

| Gran Capitalización |

|---|

| Compañías con una capitalización de mercado mayor de US$ 10 millardos. |

| Compañías grandes, bien conocidas, tales como IBM, a menudo se les denomina “acciones líderes”. |

| Menor riesgo |

| Negociadas en bolsas de valores grandes como la Bolsa de Valores de Nueva York |

| Capitalización Mediana |

|---|

| Compañías con una capitalización de mercado entre $1 millardo y $10 millardos |

| Más volátiles que las compañías de gran capitalización |

| Negociadas en bolsas de valores grandes como la Bolsa de Valores de Nueva York |

| Pequeña Capitalización |

|---|

| Compañías con una capitalización de mercado menor de $1 millardo |

| Usualmente están compuestas por compañías más nuevas |

| Menos estables que las compañías de gran o de mediana capitalización y por lo tanto generalmente se consideran inversiones de mayor riesgo. |

No hay una manera única de invertir y de crear carteras. Nuestro trabajo es crear la cartera correcta para vuestras metas y objetivos específicos de inversión. Juntos, trabajaremos para:

- Definir Vuestros Parámetros de Inversión.

- Seleccionar los Vehículos de Inversión Apropiados.

- Seleccionar un Administrador Apropiado.

Parámetros de Inversión

- Tolerancia al Riesgo.

- Horizonte Temporal.

- Liquidez.

- Consideraciones sobre el Impuesto sobre la Renta

- Rentabilidad esperada sobre vuestras inversiones

- Riesgo sistemático

- Riesgo no sistemático

- Rentabilidad Mínima Requerida

- Rentabilidad Real

Podemos evaluar los parámetros de inversión y crear vuestro perfil financiero analizando: Nivel de Tolerancia de Riesgo/Parámetro de Inversión Es el nivel de riesgo que usted está dispuesto a asumir como inversionista. Generalmente, las rentabilidades más elevadas implican un mayor nivel de riesgo (expresado por la desviación estándar) como puede verse en la tabla de abajo.

| Conservador | Moderado | Balanceado | Crecimiento | Crecimiento Agresivo | |

| Rentabilidad Historica* (%) | 6,9 | 7,9 | 8,5 | 9.1 | 10.1 |

| Desviación Estándar (%) | 10,58 | 12,32 | 13,48 | 14,64 | 23.79 |

| Distribución Objetivo |  |

||||

Fuente: Federal Reserve Database (FRED). Los resultados mostrados no son indicativos del rendimiento de ninguna inversión específica. Un inversionista no puede invertir en un índice, como aquellos en los que estos gráficos están basados. Rentabilidades pasadas no son garantía de rendimientos futuros. Estas declaraciones se basan en información histórica, a partir de fuentes consideradas como fiables, pero la precisión de los datos no puede ser garantizada, y estas rentabilidades pueden variar en períodos futuros.

Liquidez/Parámetro de Inversión

Si usted puede tener una necesidad de transformar en efectivo una porción significativa de vuestras inversiones en un periodo corto, es importante que analicemos la capacidad de vuestra inversión para convertirse en efectivo en cualquier momento sin tener que vender la inversión a un descuento significativo de su precio actual de mercado.

Consideraciones Fiscales/Parámetro de Inversión

Vuestra selección de inversiones puede verse influenciada por la escala impositiva, créditos fiscales disponibles y montos y tipos de ingresos, deducciones y depreciación.

Rentabilidad Esperada sobre vuestras Inversiones/Parámetro de Inversión

Podemos proveer información histórica de rentabilidades para diferentes clases de activos. Puesto que el desempeño pasado no garantiza el desempeño futuro, la diferencia entre las rentabilidades históricas y las reales podría ser significativa.

Riesgo Sistemático/Parámetro de Inversión

El Riesgo Sistemático es el riesgo que no se puede reducir o eliminar:

- Inflación

- Mercado.

- Tasa de Interés

- Políticas y Regulaciones.

Riesgo No Sistemático/Parámetro de Inversión

Riesgo específico de una compañía o de una industria en una cartera. Puede reducirse/eliminarse significativamente mediante la diversificación*.

Tasa de Inversión Mínima Requerida/Parámetro de Inversión

Es el monto de rentabilidad necesario para justificar una compra. Vuestros objetivos financieros definirán esta tasa mínima.

Rentabilidad Real/Parámetro de Inversión

La rentabilidad que un inversionista recibió en una inversión particular o conjunto de inversiones en un periodo. El cálculo toma en cuenta intereses, dividendos, el aumento en precio de la inversión y el tiempo durante el cual se mantuvo la inversión.

* La diversificación de las inversiones no garantiza la obtención de ganancias ni asegura contra pérdidas.

Cómo Seleccionar los Vehículos de Inversión Apropiados

La distribución de activos (el proceso de distribuir una cartera en diversas clases de activos) es reconocida ampliamente como la principal razón para las variaciones de estabilidad de una cartera. Es crítico determinar una estrategia de distribución de activos teniendo en cuenta las metas y objetivos del cliente, balanceándolos contra la tolerancia al riesgo del cliente.

Parte del trabajo de distribución de activos es estabilizar las rentabilidades mediante la diversificación*.

* La diversificación de las inversiones no garantiza la obtención de ganancias ni asegura contra pérdidas.

Panorámica de la Distribución de Activos

Periódicamente, puede reformarse la política básica de distribución de activos o los cálculos para ello. Cada trimestre, StateTrust revisará vuestra cartera y cada clase de activos en la cual esté invertida.

| Panorámica de la Distribución de Activos | |||||

|---|---|---|---|---|---|

| Conservador | Moderado | Balanceado | Crecimiento | Crecimiento Agresivo | |

| Metas de Inversión | Ingreso fijo. Preservación del Capital. | Preservación del Capital. Ganancia principalmente a través de ingresos fijos. | El capital en Términos Reales y el crecimiento del capital a largo plazo mediante ingresos fijos y ganancias de capital. | Crecimiento de capital a largo plazo con énfasis en ganancia de capital | Crecimiento a largo plazo mediante ganancias de capital. |

| Aceptación del Riesgo | Bajo nivel de riesgo. Baja fluctuación | Riesgo por debajo del promedio. Fluctuación relativamente baja. | Riesgo promedio. Fluctuación promedio. | Riesgo por debajo del promedio. Fluctuación mayor. | Alto riesgo. Alta fluctuación |

| Estrategia de Distribución de Activos | Efectivo y Bonos | Mayor proporción de liquidez y bonos por encima de valores patrimoniales. | Los valores patrimoniales tienen ligeramente más proporción en comparación a efectivo y bonos. | Los valores patrimoniales tienen más peso en comparación a efectivo y bonos | Efectivo y Valores Patrimoniales. |

| Rentabilidad Historica* | 6.9% | 7.9% | 8.5% | 9.1% | 10.1% |

| Desviación Estándar | 6,83% | 12,14% | 19,81% | 22,08% | 11,37% |

| Valores de Referencia |  |

|

|

|

|

Los resultados mostrados no son indicativos del rendimiento de ninguna inversión específica. Un inversionista no puede invertir en un índice, como aquellos en los que estos gráficos están basados. Rentabilidades pasadas no son garantía de rendimientos futuros. Estas declaraciones se basan en información histórica, a partir de fuentes consideradas como fiables, pero la precisión de los datos no puede ser garantizada, y estas rentabilidades pueden variar en períodos futuros.

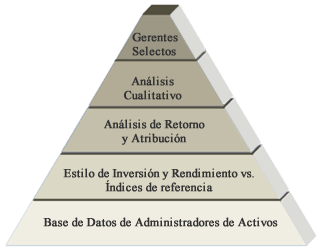

Cómo Seleccionar el Administrador Apropiado

Conjunto de Administradores:

StateTrust le da soporte a una gran base de datos de los administradores más calificados del mundo en más de 20 clases de activos. Los administradores de un conjunto de 500 se clasifican de conformidad con su estilo de inversión y se mide su desempeño contra valores de referencia especializados.

Para obtener la mayor probabilidad de rentabilidades superiores, el desempeño histórico se analiza bajo diferentes condiciones de mercado con énfasis en rentabilidades ajustadas al riesgo. Una vez que se lleva a cabo este análisis cuantitativo, como un cliente, usted tendrá contacto directo con el administrador seleccionado.