El principal objetivo de una cartera para el retiro es proporcionarle un ingreso que le asegure una calidad de vida similar o mejor a la que usted disfrutaba cuando estaba trabajando a tiempo completo. La meta es satisfacer vuestras necesidades de flujo de caja, preservando al mismo tiempo el capital. Otros objetivos podrían incluir el mantener una cobertura apropiada de seguro de la salud y reducir al mínimo los impuestos tanto sobre la renta como sobre el acervo hereditario.

Una cartera para el retiro puede tener los siguientes componentes: Pensión 401(k), IRA, acciones, bonos, fondos mutuales, certificados de depósito y valores del Tesoro, bienes raíces e ingresos de seguros social.

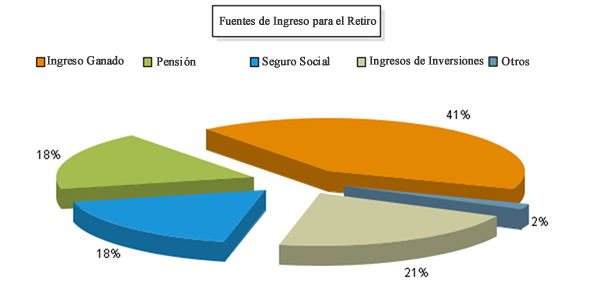

Los asesores financieros de StateTrust tienen la experticia y las calificaciones para construir unas carteras para el retiro eficientes que cumplan con las necesidades individuales de los clientes. La imagen de abajo muestra las fuentes de ingreso para el retiro en los Estados Unidos para el 2010.

Un Plan para el Retiro

Podemos ayudarle a establecer un plan detallado para el retiro que proporcione soluciones de inversión que se adapten a vuestras metas y niveles de tolerancia al riesgo. Los siguientes son algunos puntos importantes para tomar en cuenta:

- Darle prioridad a vuestras metas de retiro.

- Determinar vuestras necesidades de ingreso.

- Identificar problemas y oportunidades.

- Reconocer y manejar los riesgos en el retiro

- Monitorear y actualizar vuestra estrategia

StateTrust combina soluciones para el retiro e inversión dependiendo de las necesidades de cada individuo. Proporcionamos una estrategia sólida que toma en cuenta un plan de retiro a largo plazo, incluyendo ajustes en la distribución de la cartera a medida que se va acercando el periodo para el retiro del cliente.

- Activos para el Retiro Diversificados:Las carteras de los clientes se diversifican entre clases y subclases principales de activos (la distribución de los activos dependerá del horizonte temporal, niveles de tolerancia al riesgo y metas de inversión del cliente.)

- Re-distribución: Dependerá de las necesidades y expectativas financieras de nuestros clientes.

- Orientación Experta: Los asesores de inversión de StateTrust ayudan a los clientes a construir estas carteras, seleccionar una estrategia apropiada, re-balancear los activos y revisar el desempeño.

Los retirados hoy en día afrontan situaciones desafiantes que ponen sus planes de retiro en peligro y pueden afectar su tranquilidad post-retiro.

StateTrustdesarrolla estrategias de inversión que tratan los siguientes problemas en el retiro:

- Superviviencia: El sobrevivir a una cartera para el retiro es una preocupación (especialmente con todos los adelantos en medicina) para aquellos quienes decidieron un retiro temprano o para aquellos que tienen una historia familiar de longevidad.

- Volatilidad del Mercado: Esto hace que los valores de la cartera del cliente fluctúen, afectando potencialmente el ingreso que los clientes necesitan para mantener su nivel de estilo de vida.

- Gastos: Los clientes tienen que entender los gastos post-retiro y qué nivel de ingreso necesitan para mantener su estilo de vida pre-retiro.

- Seguro Social/Pensiones: El Seguro Social y los planes de pensión pueden no producir los mismos beneficios en el futuro dada la actual crisis de deuda/personas con derecho.

- Ahorros: El ahorrar suficiente dinero para el retiro es una tarea difícil y requiere un enfoque consistente a ahorrar.